在金融领域,银行的稳健运营至关重要,而其风险提示义务的履行程度更是衡量其合规性和对客户负责程度的关键指标。监管部门制定了一系列规则来保障银行风险提示义务的有效履行,那么银行在实际操作中是否达到了这些监管要求呢?

首先,我们需要明确银行风险提示义务的重要性。银行作为金融中介机构,掌握着大量的金融信息和专业知识,而客户往往在信息获取和专业能力上处于相对劣势。银行的风险提示义务可以帮助客户充分了解金融产品或服务的潜在风险,从而做出更加理性的决策。这不仅有利于保护客户的合法权益,也有助于维护金融市场的稳定和健康发展。

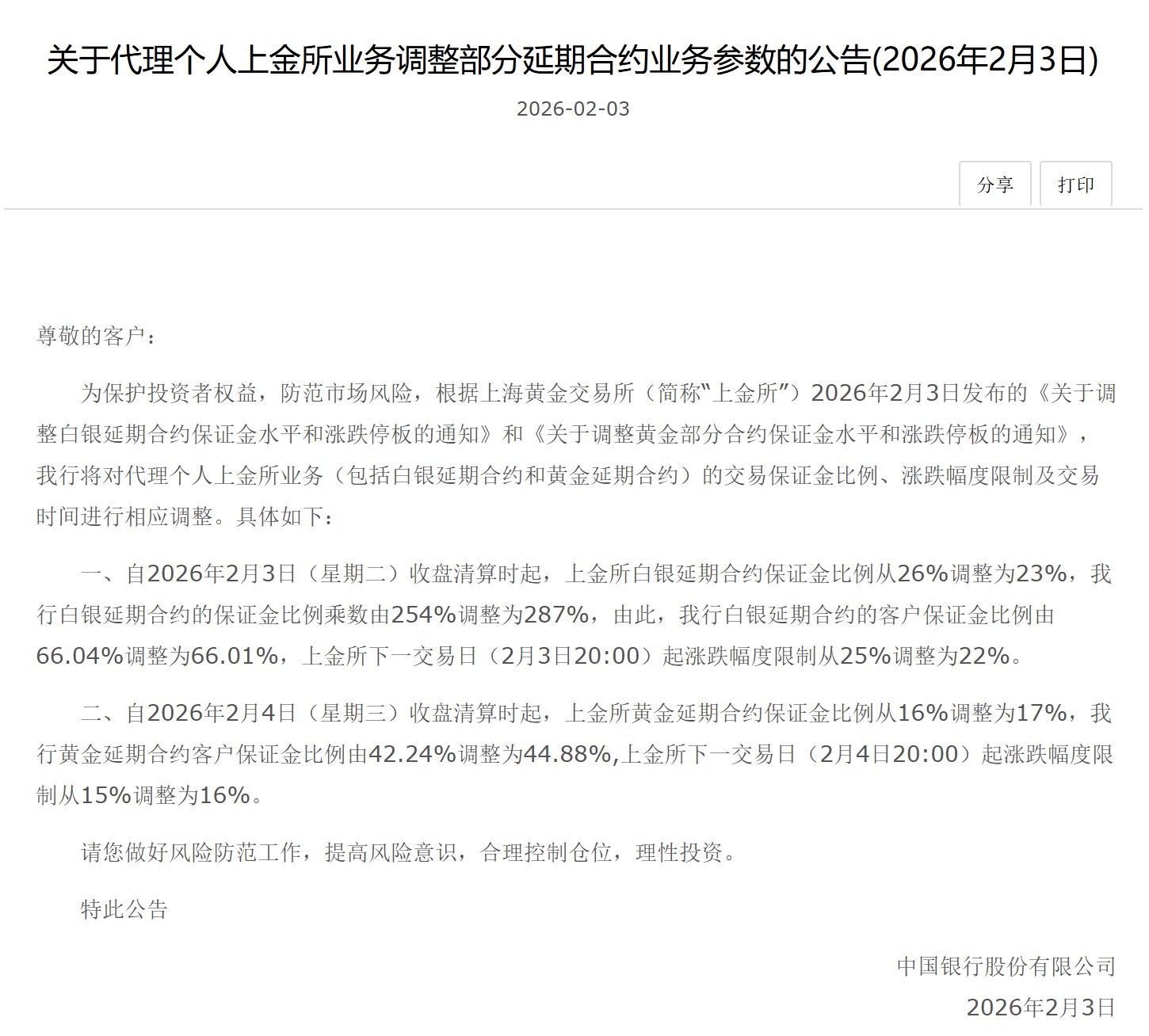

从监管要求来看,监管部门对银行风险提示义务有明确的规定。例如,在销售金融产品时,银行需要向客户充分披露产品的风险特征、收益情况、费用结构等重要信息。同时,对于一些高风险产品,还需要进行特别的风险提示,确保客户真正理解其中的风险。此外,银行还需要根据客户的风险承受能力和投资目标,提供合适的产品建议。

然而,在实际操作中,银行的风险提示义务履行程度存在差异。有些银行能够严格按照监管要求,全面、准确地向客户进行风险提示。他们会采用多种方式,如书面说明、口头讲解、风险评估问卷等,确保客户充分了解产品的风险。而另一些银行则可能存在不足。例如,在风险提示过程中,存在信息不完整、表述模糊的情况,导致客户难以准确理解产品的风险。还有些银行可能过于强调产品的收益,而对风险提示不够重视。

为了更直观地比较不同银行在风险提示义务履行方面的差异,我们可以通过以下表格进行分析:

银行名称 风险提示方式 信息完整性 风险提示程度 银行A 书面说明、口头讲解 完整 充分 银行B 仅书面说明 部分缺失 一般 银行C 简单口头提及 严重不足 不足造成银行风险提示义务履行程度差异的原因是多方面的。一方面,部分银行可能为了追求业绩,过于注重产品销售,而忽视了风险提示义务。另一方面,一些银行员工的专业素养和合规意识不足,对风险提示的重要性认识不够。此外,监管力度和处罚措施的有效性也会影响银行的风险提示行为。

为了确保银行风险提示义务的履行达到监管要求,监管部门需要加强监管力度,加大对违规行为的处罚力度。同时,银行自身也需要加强内部管理,提高员工的专业素养和合规意识,建立健全风险提示制度。只有这样,才能更好地保护客户的合法权益,维护金融市场的稳定和健康发展。

还没有评论,来说两句吧...